生命保険死亡や病気に備える保険

生命保険(せいめいほけん)とは、人間の生存または死亡による損失を保障することを目的とする保険。すなわち、保険契約により、被保険者の生存または死亡を保険事故として保険者が受取人に保険金を支払うことを約束するもの。

加入前に知っておくこと

生命保険とは?

死亡リスクに備える保険です。もし、家計を支える大黒柱が亡くなった場合に、家族の今後の生活費や子供の学費など、現時点でお金がどの程度必要なのか考えてみましょう。そのうえで、必要額と自己資金との差額を計算し、保険金額を設定します。同時に、死亡保険金と同額の高度障害保障も設定できます。

主契約と特約とは

特約は、主契約に保障オプションをプラスするようなものです。特約のみでの契約はできません。 主契約を解約した際は、特約も自動消滅します。特約を契約途中から追加することができない商品もあるので契約前に必ず確認しましょう。

加入するメリットとデメリット

メリット

- 契約、告知、保険料の三点が揃えばその日から保障の責任開始になります。言わば、わずかな保険料で大きな保障を手にする権利が発生したことになります。貯金とは違い、その時点から万が一の際には保険金が受け取れるので家族や自分に対しての安心を得ることができます。

デメリット

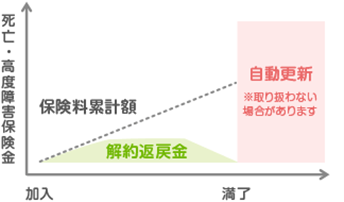

- 貯蓄型商品である終身保険や養老保険を途中で解約した場合、解約返戻金が保険料の払込総額を下回る可能性があります。早期での解約の場合、全く戻ってこない場合もあるので注意が必要です。

保険料の仕組み

性別と加入年齢で死亡率が異なるため、それによって保険料が決まります。

同条件の保険商品を選んでも各保険会社の保険料に違いが出るのは、予定事業費率など保険料計算方法に違いがあるためです。

さらに各保険商品には予定利率が設定されており、満期保険金、解約返戻金などにも違いが生じます。

同様の保険であっても、各社の付帯サービスには違いがあるので加入前に確認しましょう。

種類と特長

一般的には大きく分けて2種類、貯蓄性を持った商品(終身保険、養老保険など)と、掛け捨て型と呼ばれる商品(定期保険、収入保障保険など)があります。

定期保険

定期保険とは満期があり、満期時の返戻金がないタイプの保険です。解約しても解約返戻金はない、または少額となります。

| 満期 | 満期保険金 | 解約返戻金 |

|---|---|---|

| 〇 | × | △ |

終身保険

終身保険とは定期保険とは異なり契約期間の終了がないものを指します。被保険者が死亡した場合は死亡保険金、解約した場合は解約返戻金を受け取れます。

| 満期 | 満期保険金 | 解約返戻金 |

|---|---|---|

| × | × | 〇 |

養老保険

養老保険とは満期が存在し、かつ満期時には満期保険金が支払われるタイプの保険です。途中で解約した場合は元本割れすることがあります。

| 満期 | 満期保険金 | 解約返戻金 |

|---|---|---|

| 〇 | 〇 | 〇 |

収入保障保険

収入保障保険とは保険金を一括でもらうのではなく、契約時に決められた期間で決められた金額を受給するタイプの保険です。

| 満期 | 満期保険金 | 解約返戻金 |

|---|---|---|

| 〇 | × | △ |

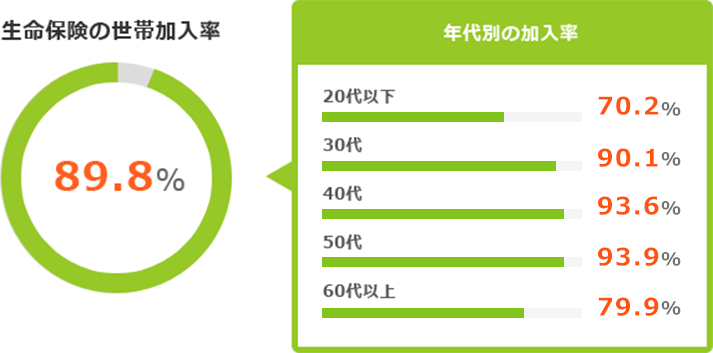

加入状況

日本での生命保険加入率は、約9割です。この加入率は先進国の中でもトップクラスです。近年では、引受基準緩和型などの商品が増え、これまで持病があって加入できなかった方でも加入しやすくなりました。また、老後のことを考えて貯蓄目的で加入する方も増えています。

参考:令和3年度 生命保険に関する全国実態調査 | 公益財団法人 生命保険文化センター

加入前に知っておくこと

生命保険を選ぶ前に

ただ、なんとなくすすめられて加入するのではなく、どのような目的で加入するのかが一番重要です。

万が一の事態に備えるのが保険ですが、病気やケガ、働けなくなった時の生活保障など備えたいリスクは人によって違います。

十分に資金をお持ちでも、相続対策として生命保険が使えるケースがあります。

各保険商品の特徴とご自身の将来設計を理解したうえで選んでいきましょう。

生命保険を選ぶ際のポイント

生命保険選びの基本的な考え方

考えるべきポイント

不測の事態が発生した時だけ保障があればいいのか、老後資金や子供の学資資金など資産形成を目的としているのかを考えてみましょう。

一生涯の保険を得たいという方は、基本的には終身保険がおすすめです。

終身保険と定期保険の両方に入ることも可能ですが、無理のない保険料かどうかを考慮する必要があります。

生命保険は継続できて意味を持ちます。資産形成も考えるならば特に注意しなければなりません。

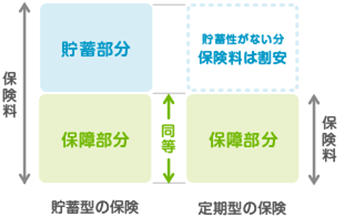

掛け捨て型と積立型の比較

同額の保険金額を比較する場合、掛け捨て型に比べ積立型の保険料は貯蓄性を持つ特性があるため高くなります。

満期を迎えた際に掛け捨て型は戻ってくるお金がないのに対し、積立型は一定期間を過ぎると解約返戻金が払込保険料総額より増えて戻ってくることがあります。

現時点で必要な保険金を用意するために、どちらの商品が人生設計に合っているか考えて選定しましょう。

生命保険の必要な保障額

ライフステージによって必要な保障額は、都度変化していきます。一度保険加入すればそのままで大丈夫という方のほうが断然少ないものです。また、同じ家族構成であった場合でも収支のバランスは様々なので、個別の保険選定が必要になると言えます。

世帯別の必要保証の目安

独身者の場合、個人の葬儀代は最低限用意しなければいけません。それに加え、結婚後ならば配偶者に対して生活費の保障が必要になり、子供の誕生と共に、子供の生活費や学費の保障の確保が必要とされます。

結婚した場合

保険金額 200~1000万円

子供が生まれた場合

保険金額 3000~8000万円

独身の場合

保険金額 200~300万円

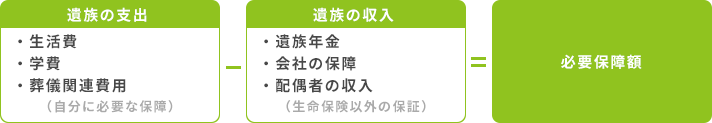

自分に必要な保障額の計算方法

下の図にあるような計算方法により、必要保障額の目安を算出できます。遺族年金には受給要件があり、会社の保障は勤め先によって異なるため、事前によく確認してください。

年代別の選び方

必要な保障はステージごとに違います。ライフステージの変化に合わせて、必要な保障を付けたり外したりするといいでしょう。

年齢に関わらず、亡くなれば必ず葬儀関連費用が必要になります。必要な保障を用意しましょう。

年齢に関わらず、亡くなれば必ず葬儀関連費用が必要になります。必要な保障を用意しましょう。

結婚や出産などにより、大きな保障が必要な時期です。支出を考慮し、保険料と保障内容のバランスが取れた保険を探しましょう。

結婚や出産などにより、大きな保障が必要な時期です。支出を考慮し、保険料と保障内容のバランスが取れた保険を探しましょう。

退職時期までの折り返し地点です。老後資金を意識した保険を検討するのに最適な時期です。

退職時期までの折り返し地点です。老後資金を意識した保険を検討するのに最適な時期です。

収入が一番多くなる時期でもありますが、途絶える時期にも近いと言えます。続けられるものを選びましょう。

収入が一番多くなる時期でもありますが、途絶える時期にも近いと言えます。続けられるものを選びましょう。

生命保険の見直しのポイント

ライフステージの変化があったタイミング。就職、結婚、出産、退職などライフステージが変われば、必要な保障額も変わります。 現在の保険に不満や不安が見つかったタイミング。

なぜ今の保険に加入しているのか?保険料や保険金額、保険種類は自分に合っているのか?万が一の時に、間違いなく大丈夫と言い切れない場合は、必ず確かめる必要があります。