個人年金保険とは|控除額の計算方法やおすすめの個人年金保険まで紹介

2024年1月8日

個人年金保険(こじんねんきんほけん)とは、保険料を積み立てていくことで、将来、個人でも年金を受け取れるようになる保険商品です。

国民の加入義務である公的年金制度は老後に年金が支給されるため、大変頼もしいですが、高齢人口の増加や平均寿命の伸びにより、受給開始年齢が65歳に引き上げられ、繰下げ受給の上限年齢も70歳から75歳に引き上げられました。

これらの状況により、将来十分な額の年金を受け取れるのか、不安に思っている方も多いでしょう。

今回は、そんな不安に備えるための「個人年金保険」という保険商品をご紹介します。

個人年金保険とは?|個人年金保険の仕組み

個人年金保険とはその名の通り、個人で年金を受け取れる保険商品です。契約時に定めた年齢から一定期間、もしくは一生涯にわたって年金が受け取れる保険で、公的年金だけでは不安な方、退職から年金が支給開始されるまでの生活費を準備したい方に向いています。

単に個人年金保険と言っても、受け取り方には種類がありますので、まずは個人年金保険の仕組みについてご説明していきます。

個人年金保険には3種類の受け取り方がある

受け取り方1:終身年金タイプ

終身年金は、被保険者が死亡するまで一生涯年金が支払われるタイプです。個人年金が一生涯受け取れることは安心ですが、その分保険料も高めに設定されています。また、万が一早く亡くなってしまうと、それまで払い込んだ保険料を下回ることも考えられます。

受け取り方2:確定年金タイプ

確定年金は、決めれられた期間、個人年金が受け取れるタイプで、通常5~15年の期間が設定されます。万が一この期間内に被保険者が亡くなってしまっても、遺族が個人年金を受け取ることになり、原則的にそれまでの保険料が受取額を下回ることはありません。個人年金保険では、この確定年金タイプが主流になっています。

受け取り方3:有期年金タイプ

有期年金も確定年金と同じように決められた期間だけ個人年金が受け取れるタイプです。確定年金と違う点は、被保険者が亡くなった後に個人年金は受け取れなくなります。ですので、期間内に亡くなってしまうと元本割れも考えられます。一方では、保険料が安いのが特徴です。

個人年金保険の仕組み

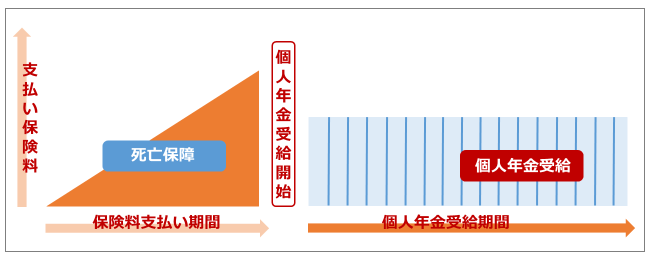

それでは、これらの内容を踏まえて、個人年金保険の仕組みを解説します。まずは以下の図をご覧ください。

支払い期間は死亡保障付き

まず左の部分が保険料の払い込み期間ですが、この間はそれまでに払い込んだ分と同額の死亡保障が付きます。ただ、この金額は通常の死亡保険に比べると、額も低いことがほとんどですのでこれだけでは安心できません。

個人年金受給開始

保険料の払い込みが終了し、受給開始になるといよいよ年金を受け取れます。55~75歳から受け取り開始になることがほとんどです。

個人年金受給期間

受け取り開始後は、それまでに払い込んだ保険料を分割して受け取っていきます。受取期間については上記でお伝えした通りです。

保険料の支払い方

個人年金保険は、保険料の支払い方もいくつかの種類があります。

支払い方1:分割払い

月払い・半年払い・年払いのいずれかの方法で個人年金保険を支払う方法です。一般的に、月払い、半年払い、年払いの順で保険料が安くなります。

支払い途中で解約すると元本割れをしてしまう場合があります。個人年金保険は長期間の支払いが必要となる保険のため、申し込みの際は、確実に支払える金額に設定しましょう。

なお、生命保険文化センターの令和3年度『生命保険に関する全国実態調査』では、個人年金保険加入者は平均して月額約1万7,167円(年間20.6万円)を支払っています。必要な老後の資金は人それぞれですが、ひとつの目安として参考にしてください。

支払い方2:全額一括

保険料を一度に支払う方法で、一時払いと全期前納払いがあります。一般的に、分割払いより保険料が安かったり、年金額が高かったりと優遇される傾向があります。

運用方法

個人年金保険の運用方法には定額型と変額型があります。

運用方法1:定額型

契約時に決められた予定利率で運用するタイプです。年金額が確定しているので、安心感があります。

運用方法2:変額型

投資信託などで保険料を運用する保険商品です。運用次第で受け取れる年金額が大きくアップする可能性がある一方で、元本割れのリスクもあります。

運用の種類

保険料の運用方法には、円建てと外貨建てがあります。

運用の種類1:円建て

従来型のベーシックなもので、保険料は円で支払い受給時も円で受け取ります。

運用の種類2:外貨建て

米ドルやユーロ、豪ドルなどの外国の通貨で運用する保険で、受け取れる年金額は外貨の為替で変動します。

- ・海外の高い金利で運用することによってお金が増える可能性がある

- ・複数の外貨で資産を所有することで日本円の価値が下がっても影響を受けにくい

外貨で運用することで、安全性と収益性の両方を兼ね備えられます。とは言っても、のちに日本円が高くなった場合、日本円に戻す際に損をしてしまうケースもあります。

個人年金保険のメリット・デメリット

このような個人年金保険ですが、どのようなシーンで役に立ち、どのような注意点があるのでしょうか。こちらでは、個人年金保険のメリット・デメリットをまとめてみました。

個人年金保険のメリット

メリット1:銀行の利率よりもいい

現在、銀行の普通預金にお金を預けていても利息は全くと言っていいほど付きません。銀行にお金を眠らせているくらいなら、個人年金保険を利用したほうが老後の備えになります。

メリット2:老後の資金を準備できる

若い間は老後の備えがおろそかになりがちです。しかし、個人年金保険は、自動的に毎月貯蓄をしていく形になりますので、きちんと資産形成ができます。

メリット3:個人年金保険料控除が受けられる

個人年金保険で支払う保険料は、個人年金保険料控除の対象になります(一定条件を満たすもの)。会社員は、年末調整で申告することで、所得税と住民税が一定額抑えられます。

例えば、年間8万円超(年間8万円は、月額ならば約6,667円以上の保険料)の個人年金保険料を支払った場合、所得税では4万円、住民税では2万8,000円の所得控除を受けることが可能です。

※これは平成24年1月1日以降に締結された保険契約に適用される金額で、それ以前のものは異なる金額になります。

控除の条件として「保険料払い込み期間が10年以上であること」などいくつかの条件がありますが、上手に活用すれば個人年金保険をお得に利用できます。

個人年金保険のデメリット

デメリット1:途中で解約したら元本割れになる

まず、最も大きなデメリットは解約してしまうと、元本割れを起こしてしまうことです。解約の際は、解約返戻金が支払われますが、払い込んだ保険料を下回ることがほとんどです。

家計が苦しくなった場合や、ローンなどでどうしても他の支払いをしなければいけない場合などあるでしょうが、やむを得ない場合を除き、解約は控えるようにしましょう。

デメリット2:保険会社が破綻したら保障が一部カットされてしまう

個人年金保険は、長きにわたって関わる保険商品ですが契約期間中に万が一保険会社が破綻してしまったら、保障額・個人年金額が一部カットされる可能性があります。「生命保険契約者保護機構」によるバックアップがあるので、保障の全てを失うことはありませんが、万が一の事態になってしまうリスクはデメリットです。

銀行にお金を預けていても、他の投資商品を持っていても同じことが言えるのですが、運営元が破綻しまうと利用者にしわ寄せが来てしまいます。その会社の運営が健全であるかどうかを気にして契約することでいくらかリスクを減らせるでしょう。

保険会社が倒産する事態は想像できませんが、実際に起こりうる事態です。以下の記事では、保険会社が倒産した実例や対策などをお伝えしています。

個人年金保険は長期間にわたってご自身を支えるものですので、しっかりとリスクを把握しておくことが大切です。

個人年金保険料控除のいろは

この章では、個人年金保険料控除について以下のことをお伝えします。

①個人年金保険料控除の概要

②控除額の計算方法

③控除対象となるための条件

個人年金保険料控除とは

個人年金保険料控除とは、一定の条件を満たした状態で個人年金保険に加入している場合、1年間の支払い保険料の金額に応じて所得控除を受けられる制度のことを言います。

控除額の計算方法

年間支払い保険料等に応じて控除額は変わります。年間支払い保険料等とは、その年の1月1日~12月31日に支払った個人年金保険料から、その間に受け取った剰余金や割戻金を差し引いた残りの金額を指します。(以下は平成24年1月1日以降に契約したものの場合)

| 所得税 | |

| 年間支払い保険料等 | 控除額 |

| 2万円以下 | 支払い保険料等の全額 |

| 2万円超~4万円以下 | 支払い保険料等×1/2+1万円 |

| 4万円超~8万円以下 | 支払い保険料等×1/4+2万円 |

| 8万円超~ | 一律4万円 |

| 住民税 | |

| 年間支払い保険料等 | 控除額 |

| 1万2,000円以下 | 支払い保険料等の全額 |

| 1万2,000円超~3万2,000円以下 | 支払い保険料等×1/2+6,000円 |

| 3万2,000円超~5万6,000円以下 | 支払い保険料等×1/4+1万4,000円 |

| 5万6,000円超~ | 一律2万8,000円 |

個人年金保険料控除の対象になる要件

個人年金保険料控除を受けるためには、以下の条件を満たす必要があります。

- ・年金の受取人が保険料を支払う者かその配偶者であること

- ・払込期間が10年以上であること

- ・年金の受取開始が60歳以上、なおかつ支払い期間が10年以上であること

個人年金保険の加入率

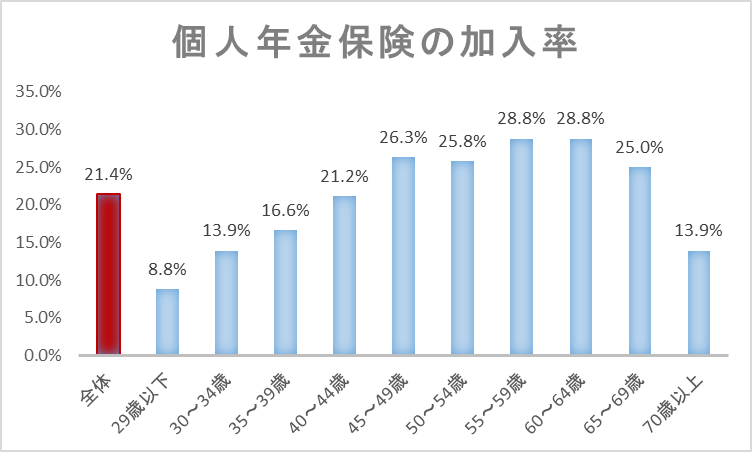

個人年金保険は、具体的にどのくらいの人が加入しているのでしょうか?

生命保険文化センターが行った調査(令和3年度「生命保険に関する全国実態調査」)によると、下記のような結果となりました。50代、60代では4分の1以上の方が個人年金保険に加入していることが分かります。

中年以降は老後の生活を見据えて加入する人が多いですが、20代、30代はそこまでの必要性を感じていないようです。所帯を持っていない人は特に、個人年金保険のみならず生命保険そのものに興味や関心が低いのが現状です。

なお、「家計調査年報(家計収支編)2022年(令和4年)」(総務省統計局)によると、老後の1ヶ月の支出は以下のようになっています。

- ・世帯主が65歳以上(無職)2人以上世帯

約26.8万円 - ・世帯主が65歳以上(無職)単身世帯

約15.5万円

独り暮らしの場合、年間では「15.5万円×12ヶ月=186万円」の費用がかかります。65歳で定年退職し、80歳まで生きると仮定すると、(80歳-65歳)×186万円=2,790万円必要です。

これにプラスして、余暇を楽しみたい場合は旅行費や趣味のお金がかかります。また、高齢になるにつれて病気になるリスクも高くなりますので、医療費なども必要になるでしょう。

年々徐々に上がっていく物価の上昇にも対応しなければいけません。そのため、資産運用をしたり、個人年金保険を活用したりして、まとまったお金を用意しておきたいところです。

個人年金保険への加入を検討すべき人の特徴

個人年金保険は、以下のような人にこそ向いていると言えるでしょう。

加入を検討すべき人1:お金を個人年金保険によって半強制的に貯めたい人

個人年金保険の保険料は、預金口座やクレジットカードから自動で引き落としになります。お金があるとあるだけ使ってしまい貯蓄ができない方は、個人年金保険を解約しないことでコツコツと、半強制的にお金を貯められます。

加入を検討すべき人2:老後のための資産形成に興味があるがリスクを取りたくない人

老後のための資産形成の方法には、保険だけではなく投資も有効的です。しかし、元本割れが怖いのでリスクを取りたくない…でも銀行に預けるよりお金を増やしたいという方に向いています。

加入を検討すべき人3:個人事業主

自営業、個人事業主の方は、会社員とは異なり厚生年金がありません。つまり、将来受け取れる年金もその分少なくなるということです。

老後を考えた場合に、国民年金に保険料を上乗せして支払う国民年金基金に入っておくという手段もありますが、将来受給額が減ったり受給年齢が引き上げられるリスクがあります。このリスクのカバーを目的として、民間の保険である個人年金保険への加入も検討してみるべきでしょう。

個人年金保険に加入した場合の保険料シミュレーション

個人年金保険に加入した場合にかかる保険料は、年金の受給金額や受取期間などによって決まります。まず、保険料を決めるために以下のことを行う必要があります。

・老後の月々の生活費を予測する

・年金支給までに準備しておきたい額を予測する

・年金受給期間を決める

・年金受給開始時期を決める

など、ここでお伝えしたのはほんの一部です。

【年代別】個人年金保険の選び方

少し見方を変えて、現在のあなたの年齢から個人年金保険の選び方をアドバイスします。参考としてご覧ください。

20代:分割払いでコツコツと

この年代は最も加入率が低いですが、若いときに加入することで払込期間を長くできるため、月々の保険料負担を軽減できます。

30代:ローリスク・ローリターンを念頭に

こちらも20代と同様、保険料が安い時期です。この年代の方は、まとまったお金のある年代だと思いますので、余裕のある方は変額型や外貨建てなどの保険商品に加入することを検討されてもいいかもしれません。

一般的にローリスク・ローリターンの投資は長い期間をかけた方が資金が増えやすいと言われています。他の人が加入していないからこそ長く運用するチャンスです。

40代:現在の経済状況に合わせて

実際に個人年金保険に加入される方は、この年代の方が多いと思います。職業や配偶者・子供の有無など、ライフスタイルも定まりつつある時期ですので、それに合わせた保険に加入しましょう。

例えば、厚生年金に加入している会社員で、退職金も見込める場合は支払い期間が一定期間の「確定年金」を、個人事業主は亡くなるまで支払いが受けられる「終身年金」を選ぶといいでしょう。40代は年金受け取りまでに時間があるため、支払い方法は分割払いがおすすめです。

50代:返戻率を上げたいなら一時払いで

年金を受け取るまでにあまり時間がないため、商品の選択肢は減ります。しかし、若いときに加入するより途中解約する可能性は低いです。いい商品があれば、ぜひ加入を検討してください。分割払いも選択可能ですが、返戻率を上げるためには一時払いがおすすめです。

60代:一時払いで

高齢化の影響で、現在では加入可能年齢が70歳まで対応している個人年金保険も登場しています。保険料の支払い方は一時払いがほとんどで、まとまったお金が必要です。

最後に

公的年金の保険料を支払うことは国民の義務ですが、老後の自分と家族のために、資産運用は必須の時代になってきたと言えます。資産運用のひとつの方法として、ローリスク・ローリターンの個人年金保険は有効です。様々な金融商品と組み合わせながら、加入を検討していきましょう。

また、老後の備えは個人年金保険だけではありません。様々な観点から老後の資産運用の提案をしてくれるプロに相談してみることをおすすめします。

※2023年9月時点の情報です

監修:ファイナンシャルプランニング技能士 垣内結以