生命保険とは一体なに?わかりやすい説明と知っておきたい基礎知識

2022年2月26日

テレビのCMなどでよく聞く生命保険。でも一体生命保険ってなんなのでしょうか?

「生命保険ってなにをしてくれるの?」

「生命保険にはどんな種類があるの?」

「生命保険ってみんな入っているイメージがあるけど、絶対に必要なものなの?」

など、疑問に思うことも多いのではないでしょうか。この記事では、生命保険についてまったく知らないという人のために、生命保険の基本的な知識をわかりやすく紹介します。

生命保険ってなに?

生命保険とは、お金が必要なときに困らないように、保険料というお金を保険会社に支払う代わりに、お金が必要になったときに保険金を受け取れる仕組みのこと。

病気で入院した場合には治療費が必要になりますし、働けないので家計が苦しくなることが考えられます。

たとえば、一家の大黒柱である父親が亡くなってしまったら、残された家族は収入がなくなって生活できなくなるかもしれません。

さらに、自分の子供が入学した学校によっては、たくさんの学費を払わなければならないこともあるでしょう。

そのようなお金が必要な状況のときに、お金を支払ってくれるのが生命保険なのです。

生命保険ってどんな仕組み?

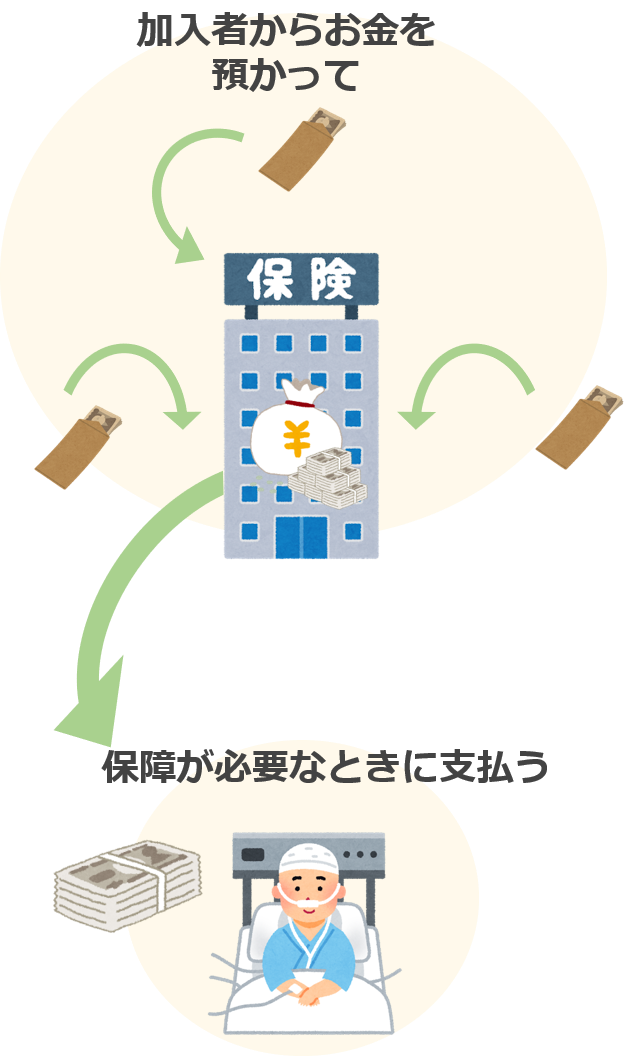

では、その生命保険とはどのような仕組みで運営されているのでしょうか。

保険会社は生命保険に加入している人から『保険料』としてお金を預かっています。そして、お金が必要になった人がいた場合に、集めたお金の中から支払います。

「お金が必要になる人が一度にたくさんいた場合、十分なお金を支払うことができなくなるのでは?」と考える人がいるかもしれませんが、そのような心配はありません。

保険会社は集めたお金で資産運用を行っているため、十分な資金を用意しています。万一、保険会社が経営破綻しても、生命保険契約者保護機構によって保険契約が他社に引き継がれるので、お金がまったく返ってこない、ということはありません。

生命保険でよく使われる用語

生命保険に限らず、保険にはさまざまな用語が使われます。この記事だけでなく、今後生命保険会社に加入するときや、資料を読むとき、他の記事を読むときに用語の意味を理解しておけば、契約の内容などが理解しやすいでしょう。

以下に、保険でよく使われる用語を一覧で記載しますので、参考にしてください。

| 用語 | 意味 |

|---|---|

| 保険料 | 保険の契約をした人(保険契約者)が保険会社に支払うお金のこと。 |

| 保険金 | お金が必要になった人へ保険会社が支払うお金のこと。 |

| 給付金 | 保険金のうち、病気やケガの治療のために支払われるお金のこと。 |

| 受取人 | 保険会社からお金が支払われる人のこと。 |

| 保険契約者 | 保険会社と契約を結んでいる人のこと。契約内容を変更する権利や、保険料の支払い義務がある。 |

| 被保険者 | 保険の対象となっている人のこと。被保険者が病気・死亡・入学など、契約内容で決めた状態になったとき、受取人に保険金が支払われる。 |

| 保険者 | 保険会社のこと。 |

| 満期 | 保険契約が終わる日のこと。 |

| 保険期間

(保障期間) |

保険契約(保障)が続く期間のこと。 |

| 保険料払い込み | 保険料を支払うこと。もしくは契約で決まった保険料の全額を支払うこと。 |

| 保険料払い込み期間 | 保険料を支払う義務のある期間。もしくは全額の保険料を支払うまでの期間。 |

| 解約返戻金 | 保険を解約したときに保険会社から支払われるお金のこと。 |

生命保険にはどんな種類があるの?

お金が必要なときに支払ってもらえる生命保険。では、生命保険にはどのような種類があるのでしょうか。大別すると、生命保険には、死亡保険・医療保険・学資保険・個人年金保険・養老保険の5種類があります。ここでは、それぞれの詳しい内容について確認してみましょう。

死亡保険

死亡保険は、被保険者が亡くなったときに、受取人に保険金が支払われる保険です。保険金の金額は自由に設定できるものが多いですが、高い保険金で契約をすればその分保険料も上がります。

死亡保険に加入する目的は、残された遺族の生活費や教育費、葬式費などが代表的なものとして挙げられます。

死亡保険の2つの種類

死亡保険には、定期保険と終身保険の2種類があります。

定期保険は保険期間が10年など、一定期間の死亡に備えるための保険です。子供が独立するまで、自分が定年退職するまでなど、それぞれの状況に応じて保険期間を設定します。

特徴として、保険期間が長い契約ほど、保険料が高く設定されています。これは高齢になるにつれて死亡率が高まるからです。

定期保険では、保険期間中に被保険者が死亡した場合保険金が支払われますが、もし死亡しなければなにも受け取ることができません。その分終身保険よりも保険料が安く設定されています。

一方終身保険は、保険期間が一生涯続く保険です。つまり人は必ず死ぬので、いつかの死亡時には保険金が支払われる保険です。しかし、その分定期保険より保険料が高く設定されています。

なお、終身保険を解約した場合には解約返戻金が支払われます。つまり死亡時の保障と貯蓄という2つの機能をもった保険といえます。

終身保険には一生保険料を支払う終身払いと、一定期間までしか支払わない短期払いの2種類の支払い方法があります。

医療保険

医療保険は、被保険者が病気・ケガで入院・手術をした場合に入院給付金や手術給付金などの保険金が支払われる保険です。

入院給付金は1日1万円など契約によって決められた金額が入院日数に応じて支払われます。手術給付金は手術をした場合に支払われますが、入院給付金に一定倍率(10倍・20倍・40倍など)をかけたものが、かかった手術費にかかわらず支払われることが一般的です。

なお、医療保険にも一定の期間を保障する定期保険と、一生涯保障される終身保険の2種類があります。

学資保険

子供の教育費用のために加入する保険です。毎月または毎年保険料を支払っておくことにより、契約時に設定した時期に入学祝い金や満期金として保険金を受け取れます。

祝い金の受け取り方は、小学校・中学校・高校入学前など進学ごとに受け取るタイプ、大学入学後に毎年分割で受け取るタイプなど、種類が豊富です。

なお、満期までに親が亡くなってしまった場合には、それ以降保険料を支払わなくてよいという契約内容が一般的です。

個人年金保険

個人年金保険では、契約時に決めた年齢(60歳・65歳など)から、毎年決まった額のお金を年金のように受け取れます。

保険金が支払われる期間は契約内容により、一定期間(10年・20年など)の場合も一生涯の場合もあります。

保険契約の種類は確定年金、有期年金、終身年金の3つです。被保険者が死亡した後も、相続人が保険金を受け取れる契約もあります。詳しくは以下の関連記事を参考にしてください。

養老保険

養老保険は、死亡保障と貯蓄を兼ね備えた保険です。契約期間中に死亡した場合は保険金が支払われますが、その期間に亡くならなかった場合、死亡保険金と同額の満期返戻金を受け取れます。

契約期間中に亡くなった場合には、遺族の保障として保険金を利用できますし、亡くならなかった場合には老後の貯えとして利用することもできるという特徴を持つ保険です。

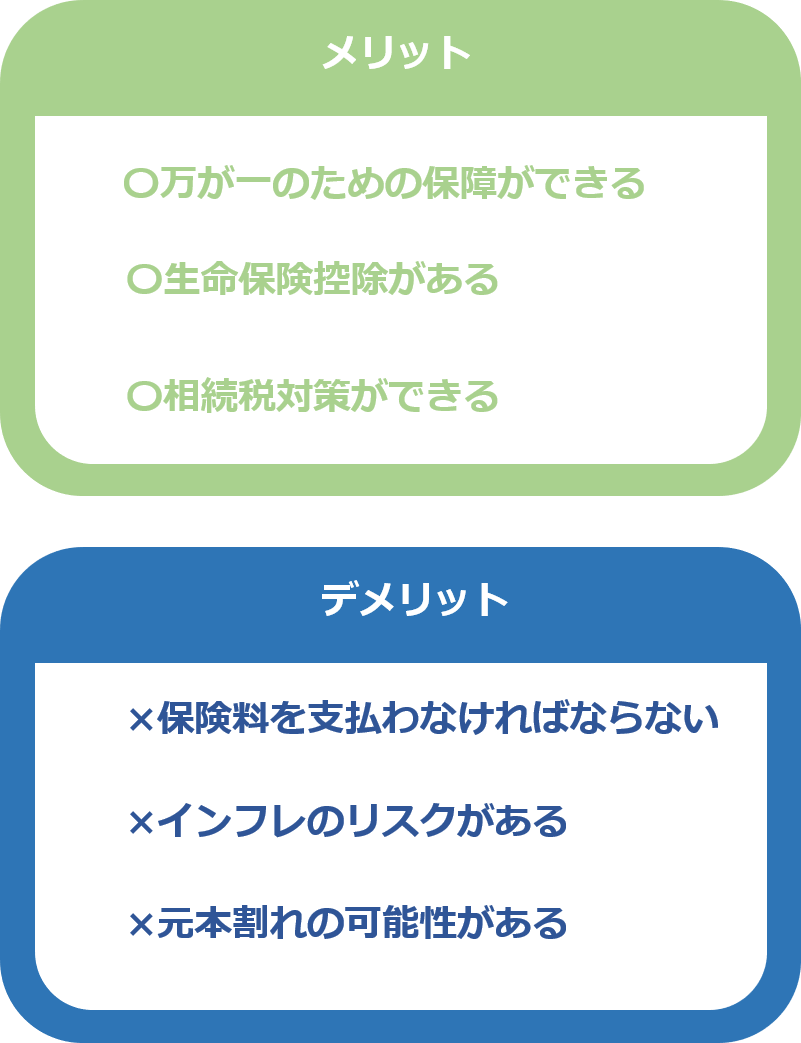

生命保険のメリット・デメリット

たくさん種類のある生命保険ですが、加入するメリット・デメリットにはどのようなものがあるのでしょうか。

もし生命保険の加入を考えているのであれば、事前にしっかり把握してからの方がいいですよね。

それぞれの内容について詳しく見てみましょう。

メリット

万が一のための保障ができる

生命保険の一番のメリットは万が一のときの保障ができることです。

入院の治療費や死亡後の遺族の生活費、子供の学費などが保障されていると、お金に困ることがなく、必要な治療を受けられない、遺族が路頭に迷ってしまう、入りたい学校に入れないといった事態を防ぐことができます。

また、お金に関する心配がなければ精神的に安心することもできるでしょう。『もし、必要なだけのお金を用意できなかったらどうしよう…。』なんて不安からも解消されます。

生命保険控除がある

生命保険控除とは、所得税と住民税が安くなる仕組みです。

所得税や住民税は、所得額によって決まりますが、払い込んだ保険料に応じて所得額から控除額を差し引けるので、所得税や住民税を安く抑えることができます。

生命保険控除の詳しい内容や控除額、申請の方法に関しては以下の関連記事を参考にしてください。

相続税の対策ができる

相続税とは被相続人(遺産を残して亡くなった人)から相続した遺産額に応じて支払わなければならない税金です。

生命保険のうち死亡保険金は相続税の対象になりますが、法定相続人(法律で決まっている、相続できる範囲の人)の人数に応じて相続税の対象とならない限度額が決められています。

デメリット

保険料を支払わなければならない

困ったときにお金が支払われる代わりに、保険料を支払わなければなりません。

社会人になって間もない時期や子供が生まれた直後などは、収入が少ないことや出費が急に増えることもあり、保険料の支払いが生活を圧迫することもあります。

まして、将来の保障のために現在の生活費が賄えないなんてつらいですよね。ご自身の収入と、必要な保障額から適切な保険料で契約するようにしましょう。

インフレのリスクがある

インフレとは物価が上がり、お金の価値が下がること。たとえば現在100円で売っているパンが200円になる状態が代表的な例です。

インフレが起きた際にはすべての物価が上がるため、仮に物価が2倍になれば毎月の出費も2倍になってしまいます。

インフレの場合は給与も上がっていることが一般的ですので、普段の家計においてお金の心配はないかもしれません。

しかし、万が一のことがあり保険金が支払われても、インフレ前に生命保険を契約していた場合、インフレ前の契約金額が支払われるのです。

インフレ前の保険金ではインフレ後の物価に対応できないことが考えられ、保険金が支払われても全然足りない…という事態になる可能性があります。

元本割れの可能性がある

元本割れとは、支払った保険料よりも、受け取るお金の方が少ない状態のこと。

生命保険の種類によっては、途中で解約した場合に解約返戻金を受け取れる商品がありますが、契約開始から短期間で解約した場合には、解約返戻金がそれまでに支払った保険料総額を下回ります。

元本割れすると、『そもそも保険に加入しない方がよかった』ということにもなりかねませんので、保険契約前にはその保険が本当に必要か、毎月の保険料を支払うことができるかなどを注意深く検討しなければなりません。

生命保険ってどれくらいの人が入っているの?

お金が必要なさまざまな状況のときに保険金を支払ってくれる生命保険。では、この生命保険に加入している人はどれくらいいるのでしょうか。

『生命保険文化センター|生活保障に関する調査(令和元年度)』によると、生命保険に加入している人の割合は、男性81.1%、女性82.9%と、ほとんどの人が加入していることがわかります。

また、年代別の保険加入率を見てみると以下の図のとおりです。

| 年代 | 男性の加入率 | 女性の加入率 |

|---|---|---|

| 20歳代 | 8.5% | 59.9% |

| 30歳代 | 82.4% | 82.8% |

| 40歳代 | 91.0% | 89.0% |

| 50歳代 | 86.1% | 87.3% |

| 60歳代 | 82.9% | 84.5% |

男女ともに20歳代の加入率は60%未満です。しかし、30代になると80%を超えます。子供が生まれてから定年退職をするまでの期間に、保障が必要と考えている人が多いようです。

生命保険に入らない人ってどんな人?

生命保険の加入率は約80%以上と非常に高いことがわかりましたが、加入していない人がいることも事実です。

では、加入していないのはどんな人なのでしょうか。

それは以下のような人が考えられます。

- ・貯蓄が十分にある

- ・お金を残す人がいない

- ・若くて独身である

- ・毎月の保険料を支払う余裕がない

貯蓄が十分にあるのであれば、万が一のときにも貯蓄から必要なだけお金を支払えば事足ります。また、死亡保険は、残される遺族がいないのであれば、加入する必要もないでしょう。

20代前半で独身の場合は、加入する必要性の低い人が多いです。収入が低い状態で毎月保険料を支払わなければならないので、生活費を圧迫することが考えられるからです。

まとめ

生命保険の全体像について理解してもらえましたでしょうか。

生命保険にはたくさんの種類があって、それぞれのライフスタイルに応じて最も適した保険があります。ご自身の状況に応じて最適な保険を選ぶようにしたいものですね。

生命保険は、一度加入したら終わりではなく、結婚や出産、住宅購入、退職など、ライフイベントに合わせて定期的に見直すことも大切です。保険料の負担や保障内容が、今の生活に合っていない可能性もあります。最近では、インターネットを通じて簡単にシミュレーションや比較ができるサービスも増えていますので、まずは気軽にチェックしてみるのもおすすめです。将来の安心を得るために、正しい知識と判断で、あなたにとって本当に必要な保障を選びましょう。

※2022年2月時点の情報です

監修:ファイナンシャルプランニング技能士 垣内結以