医療保険の比較ポイント|保険料の見積もり時に知っておくべき選び方

2023年3月14日

医療保険の比較をする際、とりあえず一括見積もりを取ることが多いと思いますが、それだけではどの医療保険が自分にとってお得なのか分からないと思ったことはありませんか?

世の中には保険商品がたくさんあって、一覧を見ても何を比較していいのか分からないことが多いですよね。

医療保険は病気やケガをした際に医療費の一部を負担してもらうために加入するものですが、保険料だけで選んでしまうと、いざ保険金をもらおうと思った時に、大した保障が受けられなかったということにもなりかねません。

また、医療保険には「終身型」や「定期型」といった種類にも分けられ、どちらを選ぶかによって保険料や保障内容に差が生まれます。

では、医療保険を比較する際は何を基準に、どう選べばいいのかと言うと、まず、保険の基本的な知識を身につけ、自分には何が必要なのかを把握することが必要です。

そこで今回は、医療保険の比較をするための5つのポイントと、必要な知識をまとめました。医療保険に加入する際の参考にしていただければと思います。

医療保険の比較ポイント1:1入院の支払限度日数と保障額

医療保険は、入院時や手術時にかかる医療費をカバーするものなので、まずは1入院の支払限度日数が最適な数字に設定されているかどうかを比較しましょう。

厚生労働省の令和2年患者調査によると、「近年の患者の平均入院日数は32.3日」となっています。また、以下は主な病気の1日あたりの費用です。

| 病気 | 入院日数(平均) | 医療費(1入院費用) | 医療費(1日単価) |

| 胃がん | 15.7日 | 94万4,056円 | 7万4,691円 |

| 脳梗塞 | 34.2日 | 176万6,976円 | 6万3,147円 |

| 急性心筋梗塞 | 15.1日 | 173万618円 | 16万6,639円 |

出典:入院日数「平均在院日数(疾患別)【年間】急性期グループ・2020年度・年間集計 |公益社団法人全日本病院協会」

医療費「医療費(重症度別)【年間】急性期グループ・2020年年度・年間集計・全体|公益社団法人全日本病院協会」

※上の表の医療費は医療費総額です。公的医療保険が適用されるため、窓口での負担額は上記金額の3割負担となります(現役世代の場合)。

上記を参考にすると、1日あたりどれくらいの保障が必要かイメージできるのではないでしょうか。

入院費用に対する保障額は?

病気・ケガなどで入院した際の保障は、日額5,000や1万円など保険会社が用意しているプランによって異なります。また、1回の入院につき何日まで保障する、といった保障の限度日数が定められています(例えば60日など)。

医療保険の入院保障は、大抵が日額5,000や1万円ですから、どちらかから選択をするケースが多いと思われます。

手術費用の保障

病気・ケガなどで入院をして、手術をした際の保障ですが、保障額は入院保障の日額を基本にして、20倍〜30倍などと設定されます。手術保障も、ほとんどの保険商品は保障してくれるようになっています。

例えば、入院保障が日額5,000円なら、10万円〜15万円が手術費用として保障されます。

1入院の支払限度日数は60日を選択しておけばとりあえず安心

平均の入院日数が32.3日ということは、1入院の支払限度日数は40日あれば十分です。しかし、病気の種類によっては入院が長引く場合もあるため、60日を選択しておくととりあえず安心と言えるでしょう。その他には120日、360日の商品がありますので、さらに長期入院に備えたいのであれば、120日や360日の商品を選ぶ必要がありますね。

では「長ければ長いほどいいのでは?」と思うかもしれませんが、長い場合は保険料が高くなってしまいます。したがって、1入院の支払限度日数がいつまでなら負担なく保険料を支払えるのかを考えましょう。

高齢になるほど入院日数が増える傾向にありますので、年齢に応じて長いものに加入しておくと安心です。

通院費用の保障も見ておこう

入院ではなく、病気やケガなどの治療目的で通院をした際の費用には、退院後の通院のみといったような条件が付くことがあります。この保障はオプションとしてつけるケースがほとんどです。

医療保険の比較ポイント2:特約の内容

民間の医療保険は通常、主契約と特約の2つの構成でできています。 主契約は保険加入の基礎となる契約で、特約は主契約に上乗せするオプションだと思ってください。

ここで大事なことは、保険はできるだけシンプルなものに入ることです。理解できないほど複雑なものに加入しても、いざ請求する時に申請できなければ保険金を受け取ることはできません。「人に説明できるか否か」を基準に保険商品のシンプルさを比較してみるのがいいでしょう。

主な特約の種類

表:特約の種類

| 三大疾病特約 | がんや脳卒中、急性心筋梗塞を患った時に保障が受けられる特約。保障される入院日数が無制限になったり、診断一時金を受け取れたりするケースもあります。 |

| 先進医療特約 | 費用が高額と言われる、先進医療を保障してくれる特約。 |

| 女性疾病特約 | 女性特有の病気を患った時、手厚い保障が受けられる特約。 |

| 疾病退院後療養特約 | 特定の疾病で一定期間入院した後に退院することで給付金が受け取れる特約。 |

| 生活習慣病入院特約 | 生活習慣病により入院した時に保障が受けられる特約。 |

| 災害割増特約 | 地震や津波などの災害、不慮の事故により、死亡または高度障害状態になった場合に保障が上乗せされる特約。 |

| 死亡・高度障害特約 | 死亡や高度障害に備える特約。 |

| 通院特約 | 退院後に通院をした場合に通院給付金が受け取れます。これは「1日〇万円まで」と決められており、通院治療を行った際にはこの上限額を受け取ることができます。 |

| 健康祝金特約 | 一定期間、ケガや病気をしなかった場合に給付金が受け取れる特約。 |

| がん特約 | がん保険というものが医療保険とは別に設けられていることは知っている方も多いと思いますが、医療保険には「がん特約」といって、がんになった時の診断給付金や抗がん剤治療を受けた際に一時金が受け取れる特約もあります。 |

特約を付けると保険料は高くなる

特約は便利な反面、付帯すればそれだけ月々の保険料が高くなります。ただ、月々3,000円〜5,000円くらいの保険に特約を付帯した場合、保険料のアップは300円〜500円程度です。

年間で見ても約6,000円ですから、特約を付けたからと言ってそこまで大きく保険料が増加するわけではありません。一括見積もりをして良さそうな保険があれば、その保険会社のHPなどを確認して、必要か不要かを決めるのがいいでしょう。

ここで比較すべきは、保険料ではなく、むしろ特約でどこまで何を保障してくれるのか?といった部分です。

特約が最初から含まれている保険もある

先ほど、「医療保険は通常、主契約と特約の2つの構成でできている」とお伝えしましたが、保険商品によっては本来特約として付帯すべきものが最初から主契約の中に含まれているものもあります。

これはラッキーと受け取るか、そんな特約はいらないから保険料を安くしてくれと思うかは人それぞれです。保険商品によってこういった違いがあることを覚えておくと、比較しやすいのではないでしょうか?

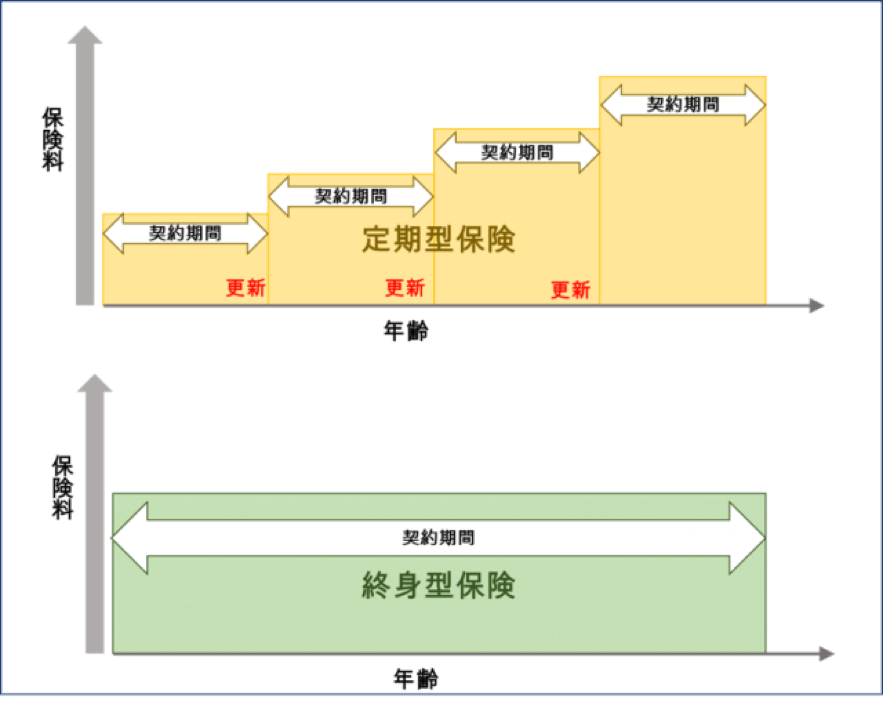

医療保険の比較ポイント3:定期型・終身型による保険料と保険期間

保障内容が同じであれば、保険料は安いほうがいいですね。保険料の支払いが生活を圧迫しては元も子もありません。ですから前もって「月々いくらなら支払える」といった基準を設けておくといいでしょう。その際にまず比較対象として見るべきは、「定期型」なのか「終身型」なのかという点です。

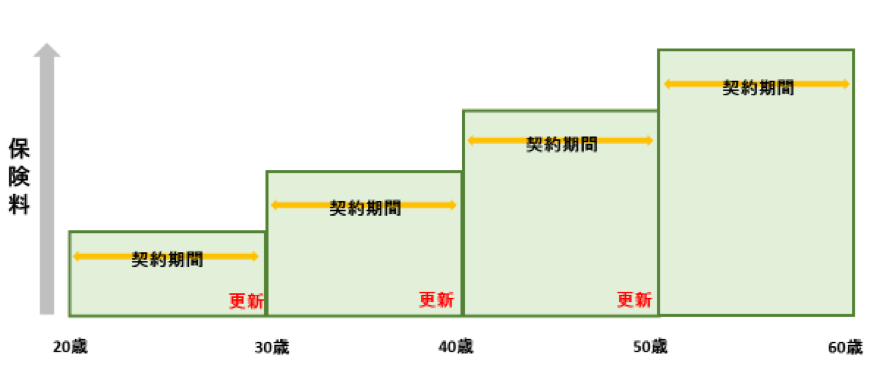

定期型の特徴

定期型医療保険は、保障期間が10年や20年などのように設定されるものです。10年更新ならば、10年ごとに見直しをすることになります。見直しでは、そのまま同じ保険を継続するか、違う保険に乗り換えるかといった選択をします。

保険料は、若いうちは安く、更新をするごとに上がっていくといった特徴があります。病気・ケガをするリスクは年を取るごとに上がるので、それに合わせて保険料も上がる仕組みです。

保険会社にもよりますが、このように年を取ると、死亡リスクも高まるため、一気に保険料が上がります。

例:死亡・高度障害保険金500万円(不慮の事故の場合1,000万円)

10年契約/自動更新/最大80歳まで

| 年齢 | 月額保険料 |

| 20~30歳 | 1,070円 |

| 30~40歳 | 1,190円 |

| 40~50歳 | 1,805円 |

| 50~60歳 | 3,355円 |

| 60~70歳 | 6,800円 |

| 70~80歳 | 16,640円 |

終身型の特徴

終身型医療保険は、医療保障が一生涯続くものです。保険料を払い込む期間は保険商品ごとに異なり、60歳・65歳で終了、または一生涯支払うといった方法に設定するようになっています。

保険料は定期型より高めに設定されていて、加入時の年齢でいくらになるか決定されます。保険料は、一生涯上がることがありません。

表:保険料の例

| 定期型 | 終身型 | ||

| 保険料(月額) | 20代 | 2,000円 | 3,000円 |

| 30代 | 3,000円 | ||

| 40代 | 4,000円 | ||

| 50代 | 5,000円 | ||

20歳~59歳までの期間に加入した場合、定期型の保険料の総額は、2,000円×12ヶ月×10年+3,000円×12ヶ月×10年+4,000円×12ヶ月×10年+5,000円×12ヶ月×10年=168万円です。

ポイントはいつまで保険期間があれば安心か

保険選びでは、“自分に必要な保障を把握した上で”比較をするのがポイントです。保険料の安さで定期型・終身型を選ぶのではなく、どれくらいの期間保障が必要か考えてみてください。

例えば、一生涯の保障を得て安心したいなら終身型が向いています。一方、子供が小さい時だけ、貯金ができるまでなど、一定期間だけ保障があればいいのであれば、定期型がおすすめです。

医療保険の比較ポイント4:年代別の利便性

もし20代〜30代であれば、今から高額な医療保険に入らなくても、後から家族ができた場合に入り直せばいいので、最低限の保障が付いた定期型医療保険で十分かと思います。

逆に30代〜40代で、子供が生まれるもしくは生まれている場合は、今後の生活のことを考えて終身型医療保険を検討したり、万が一死亡した場合のために多少高額な保険に入ったりという選択肢もあります。

いずれにしても、必要か必要ではないかの判断で決めていく方針でいいでしょう。

20代〜30代独身の場合

- ・基本:シンプルな保険

- ・保険料:1,000円前後

- ・保障:独身であれば死亡保障はなし、または少額のものを

- ・備考:必要に応じて貯蓄性のある保険を検討

30代〜40代の家族持ちの場合

- ・基本:保険と貯蓄をトータルで検討

- ・保険料:3,000円前後

- ・保障:医療保障だけではなく死亡保障も充実させる

- ・備考:がん保険も合わせて検討

医療保険の比較ポイント5:加入率で比較するのはおすすめできない

「令和元年度|生命保険文化センター「生活保障に関する調査」」によると、医療保障の付いた保険の加入率は73.1%です。多くの人が医療保険の必要性を感じて加入していることが分かります。

保険商品を選ぶ時も、加入人数が多くて人気の高い商品がいいと思ってしまうかもしれません。

しかし、単純に加入人数だけで比較するのはおすすめできません。「この保険会社の保険にはみんなが入っているから」と、より多くの人に選ばれる保険に加入しても、それが自分の状況や希望に合っているとは限らないからです。

そもそも保険にはファミリータイプのものや独身の方に向けて作られた最低限の保障タイプなど様々なジャンルがありますから、加入人数や人気はあくまでも参考にして、自身の年齢や疾病歴、収入などとじっくり向き合いながら比較していきましょう。

医療保険選びで損をしないために知っておくべきこと

定期型と終身型のメリット・デメリットを明確にしておく

医療保険は目的別で選ぶものですので、定期型と終身型のどちらが優れていて、どちらが劣っているというものではありません。ただ、両者を比較した場合にどのような違いがあるのかを知っておくことは、医療保険を比較する際には重要です。

定期型医療保険が優れている点

・保険料が割安

定期型医療保険は終身型に比べ、保険料が割安です。保険料を安く抑えたいけど、ある程度の保障もほしいという人は、定期型医療保険への加入がおすすめです。

保険の乗り換えがしやすい

定期型医療保険は、10年20年で更新時期を迎えるため、その時により条件のいい保険商品を見つけた場合、簡単に乗り換えられます。

終身型医療保険が優れている点

・保険料が変わらない

終身型医療保険を選ぶ最大のメリットは、加入した時点から保険料が変わらないことです。例えば20歳から加入した終身型の保険は、50代や60代になっても保険料は変わることがありません。一方で定期型は、加入する年齢が上がるほど保険料が上がりますし、継続を希望しても更新のタイミングで高くなっていきます。

・一生涯の保障を得られる

終身型医療保険は、保障が一生涯続きます。例えば保険料の払込を65歳で終える商品に加入しておけば、定年退職後は保険料の支払いなしに医療保障を得られます。一般的に、病気が心配になるのは高齢になってからです。若い時より治りが悪く、長期入院が必要になるケースもあります。

そんな時に終身型医療保険に加入していれば、家計負担を軽減できます。一生涯の保障を得たいのであれば、早めに終身型医療保険を検討しましょう。

人気の高い医療保険の内容を把握しておく

医療保険の見積もりサイトでランキング上位を占めている保険商品に共通する特徴です。

手頃で保障が一生涯付いている

家計を圧迫することなく、安価で一生涯の保障が得られる商品はどの年代にも人気です。

特定の病気に備えたい方はオプションを追加できる

病気の中でも特にがん、急性心筋梗塞、脳卒中の三大疾病に備えておきたいという方が多く、必要に応じてオプションを付けられるものが人気です。

有名で数多くの実績がある大手保険会社である

万が一の時に保障してくれる保険会社が、本当に信頼のおける会社かどうかは加入者にとっても重要な選定ポイントになっています。

医療保険の定期型・終身型以外の種類を把握しておく

医療保険の基本は定期型と終身型の2種類ですが、それ以外にも医療保険には下記のような種類がありますので、目的に合わせて選べることを覚えておきましょう。

女性保険

女性保険は乳がん、子宮がん、子宮筋腫など女性特有の病気について保障を厚くした保険です。通常の保障に加えて、保障金額を上乗せして契約することができます。女性の保険料が安くなる、といった保険ではないのでご注意ください。また、保障を厚くした分、保険料は高くなります。

引受基準緩和型保険

保険会社が定めた期間内に病歴があると、通常の医療保険では加入を断られる可能性があります。一方、病歴があっても加入できるよう引受基準を緩くした商品が、「引受基準緩和型医療保険」です。加入するためには以下の質問に「全く該当しない」ことが条件となります。

- 1.最近3ヶ月以内に受けた医師による検査、または診察で、入院または手術をすすめられたか

- 2.過去1年以内に病気やケガで入院したことがあるか

- 3.過去1年以内に病気やケガで手術したことがあるか

- 4.過去5年以内に、がんまたは肝硬変で入院したことがあるか

- 5.過去5年以内に、がんまたは肝硬変で手術したことがあるか

加入時の質問事項(引受基準)は、保険会社や商品によって異なります。質問事項に該当しなければ、持病があっても加入が可能です。ただし、保険料は通常の医療保険より割高なので、通常の医療保険への加入を断られた時に検討しましょう。

無選択型医療保険

病歴などを知らせるための「告知書」を提出せず加入できるものを「無選択型医療保険」と言います。これは保険会社が”どなたでも加入を受け入れる”ことを前提にしている保険なので、基本的に加入条件などは年齢制限以外にはありません。ただし、無選択型医療保険の場合は既住症が保障されません。

《既住症の基準》

- ・保障開始前に発症していた病気

- ・保障開始前に発症し保障開始後も治療を続けている病気

- ・保障開始後90日以内に発症した病気

がんのみに備えたいならがん保険という選択肢もある

医療保険は、がんの治療で入院・手術した場合も保障されます。一方、がん保険は治療対象を「がん」のみに絞っているため、がんの治療を手厚く保障することができ、保険料は一般の医療保険と比べると安いです。

がん治療にかかる平均入院日数と医療費

胃がん 15.7日/約94万円

結腸がん 14.4日/約93万円

直腸がん 16.3日/約107万円

乳がん 11.2日/約78万円

出典:入院日数「平均在院日数(疾患別)【年間】急性期グループ・2020年度・年間集計 |公益社団法人全日本病院協会」

医療費「医療費(重症度別)【年間】急性期グループ・2020年年度・年間集計・全体|公益社団法人全日本病院協会」

※上記の金額は、公的医療保険が適用される前の額です。

さらに、医療保険は入院給付金の給付日数に限度があるものの、がん保険には1入院の支払限度日数はないという特徴があります。

| 比較項目 | 医療保険 | がん保険 |

| 入院日数 | 限度日数あり | 限度なし |

| 保険料(月額平均) | 2,000円〜4,000円前後 | 1,500円〜2,000円前後 |

そもそも医療保険に入る目的は?

保険商品の比較をするには、自分に必要な保障を把握して、その後にいくつか保険商品をリストアップしてそれぞれ比較しましょう。そのために、まずは保険に入る目的を確認する必要があります。

高齢になってきてケガが増えそうだから備えたいのか、自分が病気になった際に子供に負担をかけないためなのか。ライフスタイルや年齢によって様々な理由があると思います。

備えたい理由が明確でない場合は、一度立ち止まって考え直してみましょう。「あれ、なんで医療保険に入りたいんだっけ?」となるようでしたら、加入しないことをおすすめします。

医療保険で備える以外に方法はないのか|貯蓄で賄えないのか?

入院給付金日額を貯金で十分賄える人は、わざわざ保険で対応する必要はないでしょう。長期入院になると医療費用も高額になってきますが、自分が備えたいものが医療保険以外で対応できなさそうな場合に限り、医療保険に加入して対応するのがベストです。

まとめ|医療保険は代理店経由で比較してからの加入がおすすめ

医療保険の比較をする際は、まずは自分に必要な保障を把握することから始めましょう。また、医療保険は入院費用を保障することをベースに作られていることを理解しておいてください。

インターネットが普及したことにより現在は利用される頻度が少なくなってきた保険代理店ですが、いい代理店に出会えれば、適切な保険を提案してもらえたり、保険金を請求する時にサポートしたりしてくれます。ぜひ活用していただければと思います。

※2022年8月時点の情報です

監修:ファイナンシャルプランニング技能士 垣内結以